テーマ : インボイス制度について

| 補助事業名 | 令和元年度連携組織活性化研究会 | |

| 対象組合等 | 千葉家電事業協同組合 | |

| ▼組合データ | ||

| 理事長 | 増田 健治 | |

| 住 所 | 千葉市中央区問屋町5-17 2F東芝 コンシューママーケティング内 | |

| 設 立 | 平成28年5月 | |

| 業 種 | 家電小売業 | |

| 組合員 | 22人 | |

| 担当部署 | 千葉県中小企業団体中央会 商業連携支援部(℡ 043-306-3284) | |

| 専門家 | 富田IT 経営コンサルティング合同会社 代表社員 富田 良治(中小企業診断士) |

|

背景と目的

2019年10月より消費税が10%に引き上げられ、それに伴い消費税軽減税率制度が始まりました。消費税軽減税率制度の導入にあたり、軽減税率の対象となる飲食料品を取り扱う事業者におかれましては、対応に追われて大変なご苦労をされたことと思います。

しかし、2023年10月にはさらに「適格請求書等保存方式(インボイス制度)」が導入されることが決定しています。このインボイス制度は飲食料品を取り扱う業種に限らず全ての業種が対象となるため、消費税軽減税率制度よりもはるかに事業者さまへの影響が大きく、今のうちから早めの準備が望まれます。

今回、千葉県中小企業団体中央会よりご依頼をいただき、これから始まるインボイス制度について、自身も飲食店を経営する事業者の立場から、注意しなければならない点についてお伝えしました。

事業の活動内容

① 消費税軽減税率制度のおさらい

消費税軽減税率制度とは、2019年10月1日に消費税が8%から10%に増税されたことに伴い、主に低所得者層への配慮から生活必需品である飲食料品と定期購読する新聞に関しては税率を8%のまま据え置く制度として導入されました。

注意が必要なのは、外食は消費税が10%ですが、テイクアウト販売だと軽減税率が適用されて消費税が8%となる点です。例えば、イートインスペースのあるコンビニなど、店内飲食と持ち帰りの両方が可能な店舗では、店内で食べるか(消費税10%)持ち帰るか(消費税8%)によって、消費税率が異なることになります。どちらの税率を適用すべきなのかは、商品購入時点でのお客様の意思表示によるとされています。お客様が持ち帰りとして購入すれば軽減税率の適用になります。

軽減税率の対象品目を取り扱う事業者さまでは、「区分記載請求書」形式へ請求書の変更も必要となります。区分記載請求書では、従来の請求書に加えて、消費税軽減税率の対象品目を明記し、消費税10%対象の品目と消費税8%対象の品目のそれぞれで、売上金額の合計をわけて記載する必要があります。(それぞれの消費税額はわけて記載しなくてもよい)

② 消費税軽減税率制度導入後の動向

本セミナーを実施したのは2020年2月でしたので、消費税軽減税率制度が導入された後の世間の動向についてもご紹介しました。前回の増税時(2014年)と比較して影響は少なかったこと、さらには軽減税率のおかげもあり、飲食料品の販売への影響はほとんどなかったことが、データにより明らかになっていました。しかし、外食産業やイートインのある小売業においては、イートインの売上が減る代わりにテイクアウトが増えるという軽減税率制度の影響が見て取れました。

③ インボイス制度について

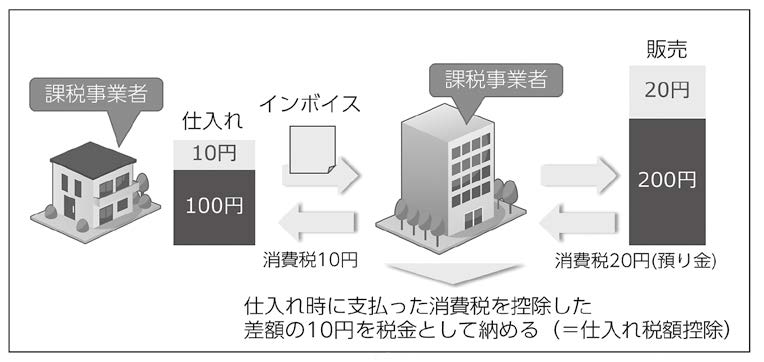

そして消費税軽減税率制度の延長で、2023年10月よりインボイス制度が導入されます。インボイス制度とは、仕入れ時に支払った消費税額を明記した請求書(適格請求書=インボイス)がないと、仕入れ税額控除が受けられなくなるというものです。

仕入税額控除とは、商品の販売時に受け取った消費税(預り金)から、仕入れ時に支払った消費税を控除して(差し引いて)、差額の消費税のみを国に納める制度です。これまでは、消費税率は8%と一定であったため、仕入れ時に支払った消費税額は仕入れ総額からの割戻計算により求めることができました。しかし、消費税軽減税率制度が導入されたことで消費税率に8%と10%が混在することになり、仕入れ税額控除を行うためには仕入れ時に支払った消費税を証明する書類が必要となりました。それがインボイスです。

インボイスには、区分記載請求書に加えて、税率ごとの消費税額の合計金額を記載する必要があります。さらに、国に適格請求書発行事業者としての登録を行い、そこで発行される登録番号を記載する必要があります。消費税を納めている課税事業者は、取引先の求めに応じてインボイスを発行する義務が生じます。さらにインボイスは、飲食料品に限らず全ての品目で発行する必要があります。

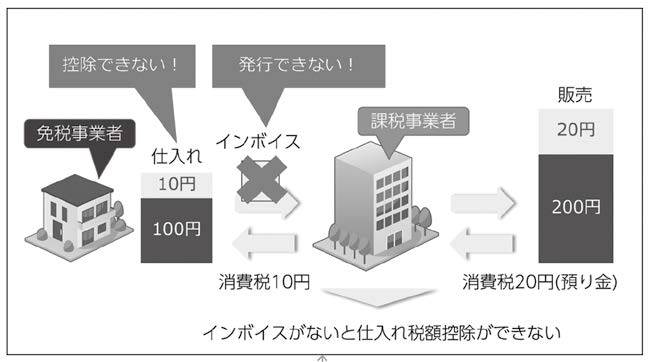

ここで問題となるのは消費税を納めなくてよいとされている免税事業者です。免税事業者はインボイスの発行に必要な登録番号を取得することができないため、インボイスを発行することができません。インボイスを発行できないとなると、免税事業者からの仕入れには仕入れ税額控除を適用することができなくなります。

仕入れ税額控除に適用できないとなると、取引先からは消費税分の値下げを要求されたり、最悪の場合は取引先から排除されたりする可能性があります。そのため、免税事業者は、インボイス制度が始まるタイミングで課税事業者になるかどうかの選択を迫られることになります。免税事業者はこれまで受け取った消費税の納税を免除されていた(益税として利益になっていた)のですが、課税事業者になるとそれが認められなくなり、利益が減少することになります。

事業の成果

受講者の事業者さまからは、インボイス制度についてよくわかった、先が思いやられるなどの感想をいただきました。インボイス制度の影響の大きさについて、ご理解いただけたものと思います。

今後の事業展開・展望

インボイス制度の導入は、消費税軽減税率制度よりも大きな混乱が予想されます。さらに、みなし仕入れ率を使う簡易課税制度も変更となる可能性があり、その場合は納める消費税額が増加するだけでなく、事務手続きの負担が大きく増加することになります。インボイス制度が始まる2023年はすぐにきますので、今のうちから早めの準備が重要です。