テーマ :経営基盤強化に向けた自社の財務分析

及び資金繰り表の作成について

| 補助事業名 | 平成23年度連携組織活性化研究会 | |

| 対象組合等 | 南総鉄工業協同組合 | |

| ▼組合データ | ||

| 理事長 | 岩堀 行雄 | |

| 住 所 | 館山市湊 493-24 | |

| 設 立 | 昭和 32年 | |

| 業 種 | 船舶製造・修理業、舶用機関製造 | |

| 会 員 | 9人 | |

| 担当部署 | 千葉県中小企業団体中央会 工業連携支援部(TEL043-306-2427) | |

| 専門家 | 渡邉一成税理士事務所 代表 渡邉 一成 | |

背景と目的

現在は大変革の時代です。しかも変化の内容には極めて多様性があります。企業は環境の生き物であり、環境に適応できなければ存続できませんが、この意味が今ほど重みを持っている時はありません。

経営学の世界でしばしば引用される「ゆでカエル論」というのがあります。この言葉の直接の意味は、「カエルは水の入った鍋に入れたまま沸かすと熱くなったことに最後まで気づかずに死んでしまうが、熱いお湯に投げ込むと瞬間的に飛び出すので死ぬことはない」ということです。即ち、企業が環境変化に身を浸していると変化に気づかずに死んでしまうが、現在の環境変化に逸早く気づき対策をとれば生きながらえることができるという意味です。

経営の成功の多くはその時の特殊な状況下での成功であり、時代が変わり環境が変われば成功の法則が異なるのがビジネスの鉄則です。

過去の成功体験を引きずらず、過去の経営手法にこだわらず、常に現在環境に適応するための変化を意識していることが重要です。

事業の活動内容

経営の結果はすべて数字に表れるので、経営者は毎月・毎月、財務状況のチェックを行う必要があります。環境適応力が落ちれば数字に表れます。数字の変化が一時的なものか環境不適応によるものなのかを判断する必要があるのです。

財務状況のチェック・ポイントは、収益性と資金繰りの二つです。収益性のチェックとは、どこで儲かりどこで損しているかをできるだけ詳しく把握することです。このチェックは企業全体として行うだけでなく、製品別、事業別、組織別などできるだけ細かく行うとよいでしょう。企業にとって貢献度の高い商品、事業部を強化し、経営の効率性を高めることが安定に繋がっていくのです。

次に、資金繰り状況のチェックを行うことです。キャッシュフローは企業の命綱であり、最近では前述の収益性のチェックよりも重要視されるようになっています。何故なら、企業は赤字経営でもすぐに倒産するとは限りませんが、資金繰りが回らなくなるとすぐに倒産に追い込まれるからです。

現在の会計原則では発生主義を採っているために、売上金が回収されなくても利益に計上されることになっており、帳簿上の損益と現金収入に乖離が生じるようになっています。このために損益計算書上の利益だけを見て強気の経営をしていると、資金繰りに支障が生じる可能性が高くなります。いわゆる勘定あってゼニ足らずの状態に陥り、最悪の場合には黒字倒産になる可能性もあります。こうしたことから、日本では2000年3月期から、上場企業ではキャッシュフロー計算書が義務付けられています。売上高が多くても、その代金が売掛金になっている場合には、仕入、給料、家賃、光熱費などの支払に支障が生じる可能性が高くなるので、常時これらの支払に当てるための現金を用意しておく必要があります。また経営の安全性を保持するためには、在庫を極力縮小したり、キャッシュフローの範囲内で設備投資や研究開発投資を行う安全経営を志向することも大事になります。

事業の成果

昨年度は千葉県中小企業団体中央会の依頼で、館山の南総鉄工業協同組合にて2回講義しました。テーマは、1回目が「資金繰り表の作り方」で、2回目が「財務諸表の見方(基本)」でした。

[1回目要旨]

財務諸表から資金を読み取ることは困難です。「損益計算書や貸借対照表の見方」を勉強しても資金繰りに強くはなりません。なぜなら発生主義により作成された財務諸表と実際の資金の出入りには時間のズレがあるからです。

損益計算書上、利益が出ていてもお金がない会社、非常に多いです。というより、ほとんどの会社がその現象で悩んでいます。逆に言うと、お金がたくさん残っている会社が珍しいのです。それなら、お金がないことが必然ということになります。だから「なぜ?」と悩んではいけないのです。必然的にお金がなくなるカラクリを理解し、自分でコントロールするしかないのです。

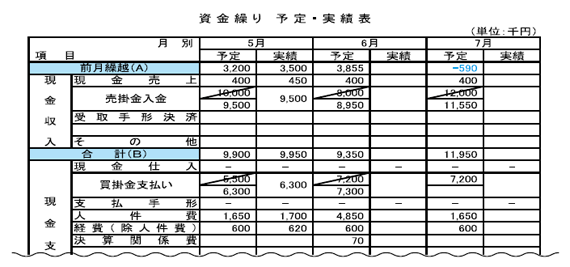

資金繰りを読み解く基本は、「資金繰り表」を作成することです。一般的に、「資金繰り表」と言う場合「資金繰り実績表」を指しますが、私の提唱する「資金繰り表」は、「資金繰り、実績+予測表」です。「実績」「予測」も大事ですが、の方がもっと大事だからです。

例えば、5月分の「資金繰り実績表」を作る場合、どんなに早く作っても6月1日、つまり5月を過ぎないと作れません。どんなに急いで作っても所詮過去のものです。今が5月なら、6月・7月の予測を立てることが非常に大事なのです。この予測表を作る習慣が、資金的勘を育てます。続けていれば数字に強くなります。

ウチの関与先で、ある業界の中堅にまで会社を発展させた社長は、「財務諸表の作成は経理部に任せているが、資金繰り表は自分で作らないと不安だ。」と言って、未だに自分で「資金繰り実績+予測表」を作っています。

表のひな形は下記の通りです。予測は、予測をすることに意義があるのです。最初から正確に予測出来ません。続けているうちにだんだん実績に近くなります。続けることが大事です。

[2回目要旨]

今回は、企業名を伏せた実際の財務諸表をじっくり見てもらいました。「見て」気がついた事、疑問に思ったことを片っ端から書き出してもらいました。次に、書き出したことを順番に発表してもらいました。面白いことに、一通り聞き終わるまでに1時間もかかったのです。一人の疑問はみんなの疑問とかぶりますから、疑問が疑問を呼び、さまざまな質問が飛び交い、みんなで考える楽しい時間が持てました。

一通り疑問が解消できたところで、こんな質問をしました。「皆さんが経営者なら、この会社と取引しますか?」と。

すると、今回は「公式や比率」を講義していないにも関わらず、全員が利益率や自己資本のチェック、負債のバランスを測って、やるべき判断をしていたのです。皆さんがポイントを理解した証拠です。

あえて、「財務諸表の見方」を講義しなかったのですが、一方的に聞くだけの講義より充実した時間に感じました。財務諸表の勉強では、構えて教わるより、慣れることの方が大事なのです。(※上記文中に、私が尊敬する日大大学院元教授、入江先生の著書「失敗しない経営」のくだりを引用させてもらいました。)(渡邉 一成)

『中小企業ちば』平成24年6月号に掲載 (※内容・データ等は掲載時の物です)